Schauen Sie nicht tatenlos zu, wie Ihr Vermögen schrumpft

Genug Geld für die Zeit nach der Pensionierung auf die Seite legen: Das wird immer wichtiger – und immer schwieriger. Was müssen Sie heute beachten? – Ein Beitrag von Karl Flubacher, Geschäftsleiter Nordwestschweiz, in den VZ-News, den wir mit freundlicher Genehmigung des VZ VermögensZentrums publizieren.

Mehrere Faktoren bedrohen unsere Ersparnisse und unsere Renten. Das ist besorgniserregend. Was können Sparerinnen und Sparer tun, um ihr Vermögen zu schützen? Die wichtigsten Ansatzpunkte sind hier für Sie zusammengefasst.

Rentenleistungen berechnen

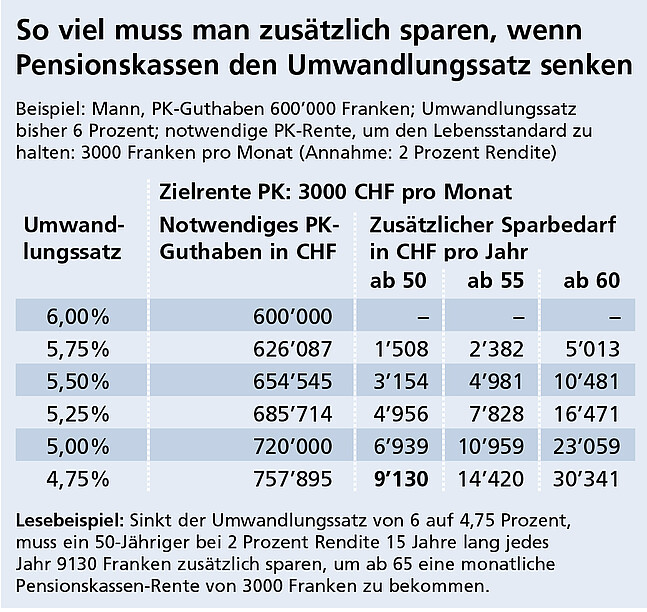

Der toxische Mix aus tiefen Zinsen, steigender Lebenserwartung, fixem Rentenalter und überhöhten Renten führt dazu, dass Pensionskassen ihre Umwandlungssätze laufend senken. Das bedeutet, dass künftige Pensionierte weniger bekommen als heutige. Wer seinen Lebensstandard halten möchte, muss also immer mehr sparen.

Ein Beispiel: Sinkt der Umwandlungssatz von 6 auf 4,75 Prozent (das ist bei einigen Pensionskassen bereits der Fall), muss ein 50-Jähriger jedes Jahr 9130 Franken zusätzlich sparen, um ab 65 das Rentenniveau in der Pensionskasse halten zu können (Tabelle rechts oben). Zudem: Wer sein Guthaben als Rente bezieht, muss damit rechnen, dass die Rente über die Jahre an Wert verliert. Denn in den letzten 15 Jahren haben die wenigsten Pensionskassen die Teuerung ausgeglichen.

Tipp: Immer mehr Erwerbstätige planen, mindestens einen Teil ihres Guthabens auszahlen zu lassen. Die meisten zahlen so weniger Steuern und bleiben finanziell flexibler. Handkehrum müssen sie es selbst anlegen und vorsichtig aufbrauchen. Dabei kann einiges schief gehen. Lassen Sie sich darum nicht auf Experimente ein. Erstellen Sie mit einer Fachperson einen Finanzplan und lassen Sie berechnen, wie viel Rendite Sie brauchen, um lang genug von Ihrem Vermögen zu leben. Wägen Sie die Chancen und Risiken eines Kapitalbezugs sorgfältig ab.

Haushaltsbudget schonen

Nirgendwo verdienen Banken so viel an Privatkunden wie in der Schweiz. Immer mehr wälzen sie Negativzinsen auf Sparer ab – selbst kleinere Beträge bleiben nicht verschont. Um ihre schwindenden Margen zu retten, haben viele Banken die Gebühren für Konto und Depot erhöht. Zudem empfehlen sie am liebsten Festhypotheken, weil sie daran am meisten verdienen – diese Hypotheken sind für Kunden aber fast immer am teuersten.

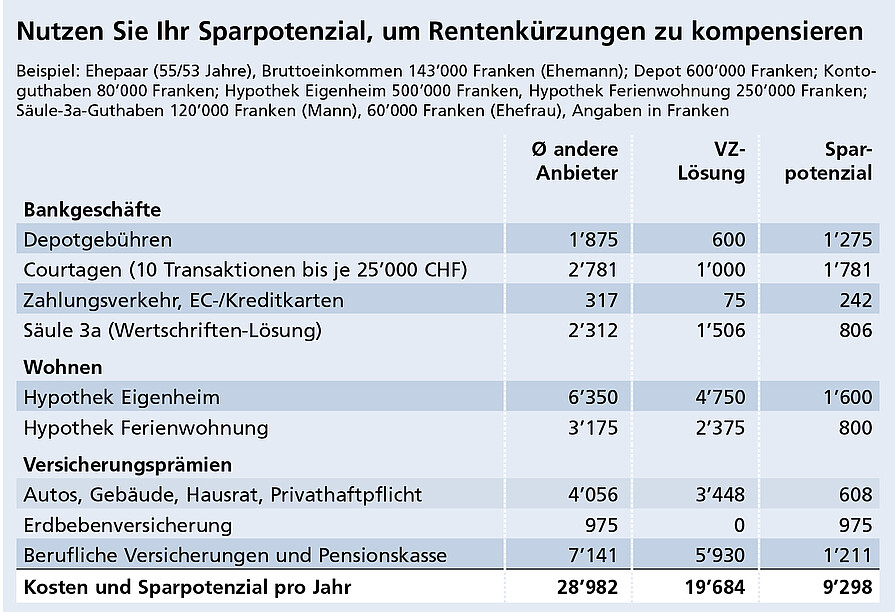

Tipp: Prämien, Gebühren und unnötig hohe Hypothekarzinsen fressen ein immer grösseres Stück der Ersparnisse weg. Scheuen Sie darum nicht den kleinen Aufwand, um zu einem günstigeren Anbieter zu wechseln. Ein Vergleich zeigt: Ein Ehepaar kann so Jahr für Jahr 9298 Franken sparen (siehe Tabelle rechts).

Mit dieser Ersparnis lassen sich künftige Rentenkürzungen, wie sie im Beispiel oben beschrieben sind, zu einem guten Teil kompensieren.

Teuerung richtig berücksichtigen

Die Inflation ist bei uns viel tiefer als im Ausland. Trotzdem darf man sie nicht unterschätzen. Denn wenn die Teuerung höher ist als der Zins, sinkt die Kaufkraft. Dazu ein Beispiel: Bei einer Inflation von 1,5 Prozent schrumpft die Kaufkraft eines Guthabens von 200 000 Franken in zehn Jahren um 28 000 Franken; in 20 Jahren entspricht die Entwertung rund 52 000 Franken.

Tipp: Ein Sparkonto ist ein Verlustgeschäft. Heute müssen Sparer mehr Risiken eingehen. Investieren Sie einen Teil Ihrer Ersparnisse in günstige Aktien-ETF oder Indexfonds und nutzen Sie diese Anlagen auch für Ihre Säule 3a. Und: Dividenden helfen, eine ansprechende Rendite zu erzielen. Gerade Schweizer Firmen zahlen einen beträchtlichen Teil ihrer Gewinne aus.

Steuern rechtzeitig planen

Rechnet man die Einkommens- und Auszahlungssteuern zur Teuerung dazu, bleibt noch weniger zum Leben. Und wenn man auch die Vermögenssteuern einbezieht, schrumpft das Vermögen bedenklich. Darum lohnt es sich, seine Steuern sorgfältig zu planen. Vielen wird erst bewusst, wie viel sie hätten sparen können, wenn es dafür zu spät ist.

Ein Beispiel: Wer Geld aus der Pensionskasse und Säule 3a bezieht, zahlt Auszahlungssteuern. Für die Berechnung dieser Steuern werden alle Bezüge eines Jahres zusammengezählt; in den meisten Kantonen auch die des Ehepartners. Je höher die Bezüge sind, desto höher fällt die prozentuale Steuerbelastung aus.

Tipp: Einkommens- und Auszahlungssteuern können Sie deutlich senken, wenn Sie bis 64 bzw. 65 mehrere steuerbegünstigte Spartöpfe aufbauen: Zahlen Sie freiwillig in die Pensionskasse ein, wenn Sie können, und verpassen Sie keine Einzahlung in die Säule 3a. Und leeren Sie diese Töpfe gestaffelt um die Pensionierung herum. Wählen Sie steuergünstige Geldanlagen. Anders als Zinsen sind Kursgewinne steuerfrei. Das macht Anlagen attraktiv, die Kursgewinne statt Zinserträge abwerfen.